<配资炒股>周日午饭后接到老股民电话,A股现牛市味,杠杆资金是关键?

周日中午,刚吃完午饭就接到老股民王哥的电话,他声音里带着当年炒牛市的兴奋:“你看这周券商股涨得多猛,两融余额都创历史新高了!当年就是杠杆资金一进场,牛市直接飞起来,现在是不是就差这最后一步了?”

挂了电话,我翻了翻后台留言,好多人都在问类似的问题。这周A股确实透着股熟悉的“牛市味道”:沪指单周涨超5%,券商板块领涨12%,连小区楼下不怎么看盘的张婶都开始打听“要不要跟风开户”。但经历过2015年那波暴涨暴跌的人都清楚,“杠杆资金”既是牛市的“发动机”,也是股灾的“导火索”。现在的A股真的就差杠杆资金进场吗?这背后的差异和风险,才是决定下周操作的关键。

一、一周亲历:从冷静到躁动,身边的“杠杆讨论”又热了

1. 周一的“预热”:周一开盘,券商股就开始悄悄拉升,我持仓的中信证券涨了3个点。王哥在炒股群里发了条消息:“两融余额快到2.5万亿了,这数据眼熟不?2015年就是从这数开始飙的。”但当时群里多数人还很冷静,有人直接回他:“现在的杠杆跟当年不一样,别瞎类比。”

2. 周三的“升温”:周三央行降准的消息落地,市场彻底热闹起来。两融余额单日增了200多亿,王哥说他已经把融资额度加满了,还劝我“别犹豫,杠杆资金一进来就没机会了”。我那在券商做风控的同学却私下提醒我:“现在监管盯得紧,场外配资根本起不来,跟2015年两码事。”

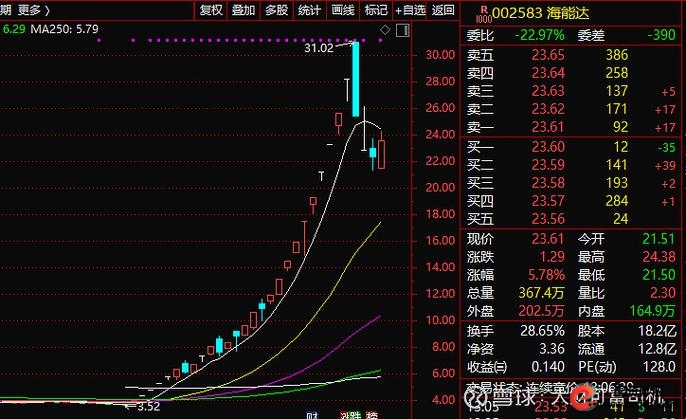

3. 周五的“躁动”:周五沪指突破4200点,两融余额创下24469亿的历史新高。张婶特意跑来问我“融资炒股怎么操作”,说听人说“加杠杆能赚得更多”;王哥则晒出了盈利截图,说“就等杠杆资金放量,复刻2015年行情”。这短短几天的变化,让我想起了当年全民谈杠杆的场景,但仔细琢磨就会发现股票杠杆多少倍,现在和当年早已天差地别。

二、真的就差一步?2015年与现在的“杠杆真相”差太多

很多人觉得“两融创新高=杠杆要爆”,但经历过2015年股灾的老股民都知道,现在的杠杆资金和当年比,无论是规模、结构还是监管环境,都完全不是一回事。所谓“就差杠杆资金这一步”,其实是对市场的误读。

1. 杠杆规模:“明牌可控”vs“暗潮汹涌”

2015年的杠杆是“明的+暗的”一起疯。场内两融余额从3495亿飙到2.27万亿,看似惊人,但更可怕的是场外配资——银行理财资金通过结构化信托、基金子公司等渠道,偷偷入市的规模就有5万亿左右,还有民间配资公司搞的10倍杠杆,这些“暗杠杆”根本没法统计

。我当年认识的一个散户,就是借了8倍民间配资,牛市时赚了3倍,股灾一来直接亏光本金还倒欠债务。

现在的杠杆是“明牌且可控”。虽然两融余额突破2.4万亿创新高,但占流通市值的比例只有2.1%,远低于2015年3.89%的峰值

。更关键的是,场外配资被死死按住了——监管层早就清理了HOMS系统这类配资工具,银行理财资金入市有严格限制,民间配资一冒头就会被查处。我同学说,他们券商每周都要自查场外配资线索,根本没当年的“灰色空间”。

2. 资金性质:“短期赌徒”vs“长期主力”

2015年的杠杆资金全是“快钱”。场外配资的资金成本高达15%,必须靠短期炒作赚快钱,所以当时的资金疯狂追炒“互联网+”概念股,很多垃圾股靠着概念就能连续涨停,完全不管业绩基本面

。这种“赌徒资金”来得快、走得更快,一旦市场下跌触发平仓,就会引发连锁反应,2015年6月仅半年时间,两融余额就缩水70%,直接引爆流动性危机

现在的资金主力是“长期钱”。虽然两融余额在涨,但市场真正的“压舱石”是机构资金:北向资金年内净流入超800亿,持股占比升到21%;险资权益投资比例上限提至45%,社保基金重仓了一批科技股

。这些资金根本不靠杠杆,而是看产业趋势和企业业绩,比如中微公司因为半导体设备市占率突破18%,被社保基金持续增持,这种投资逻辑比当年的概念炒作扎实太多。

3. 监管态度:“事后救火”vs“事前防控”

2015年的杠杆是“野蛮生长后才刹车”。当时HOMS系统普及,伞形信托遍地都是,但监管政策没跟上,等杠杆规模涨到5万亿才开始清理,结果一出手就引发踩踏——场外配资强制平仓,股指期货投机盘趁机做空,沪指单日暴跌6.5%,千股跌停成了常态

。说白了,当年是“先乱后治”,付出的代价太大了。

现在的监管是“提前筑墙”。从一开始就明确“活跃资本市场不是搞杠杆牛”,一边放宽两融限制让合规资金入市,一边严打场外配资、违规加杠杆。比如最近刚查处了一家搞虚拟盘配资的公司,涉案金额2亿多,这种“露头就打”的态度,根本不给“疯杠杆”留机会。我同学说,他们对两融客户的资质审核比以前严十倍,杠杆率也控制得很死,就是为了防风险。

三、行情不会复刻,但这3个方向有真机会

虽然不会重演2015年的“杠杆疯牛”,但政策宽松+合规杠杆增长的共振,确实会催生结构性机会。结合资金动向和产业逻辑,这三个方向值得重点盯紧。

1. 券商板块:合规杠杆的“直接受益者”

券商是杠杆资金增长的最大赢家,但这次要盯“真龙头”。2015年炒的是小券商,因为当时靠佣金和配资业务就能赚快钱;现在得看有投行优势和财富管理能力的头部券商,比如中金公司,在科技企业IPO和并购中能赚更多钱,中信证券的两融客户以机构为主,风险可控,三季度净利润涨了62%

。那些靠传统经纪业务吃饭的小券商,涨起来也难持续。

2. 硬科技赛道:政策托底的“核心主线”

这次行情的本质是“科技牛”,不是“杠杆牛”。《新质生产力发展专项规划》给半导体企业研发补贴30%,还设了500亿专项基金,寒武纪的AI芯片算力密度提升3倍,中微公司的刻蚀机进了台积电产线,这些硬科技突破才是资金追捧的核心

。而且现在的资金都是“看业绩下菜碟”,寒武纪上半年营收涨43倍才被加仓周日午饭后接到老股民电话,A股现牛市味,杠杆资金是关键?,不像2015年炒概念就能涨,所以半导体设备、AI算力这些有真技术的方向,才是长期主线。

3. 高股息蓝筹:机构资金的“压舱石”

机构资金主导的市场,肯定少不了高股息蓝筹。银行、电力这些板块股息率都在5%以上,既能抗跌,又能吸引长期资金。比如工商银行,最近被北向资金增持了10亿股,就是因为估值低、分红稳。2015年这些股没人炒,但现在机构占比升到60%,稳健标的反而更受青睐,下周要是市场波动,这类股大概率会被资金抱团。

四、操作指南:别学2015年加杠杆,做好这3点更稳妥

面对市场躁动,最该警惕的就是重走2015年“加杠杆追高”的老路。给大家三个实操建议,帮你在行情中稳扎稳打:

1. 绝对别碰场外配资,合规杠杆也要控比例

民间配资、虚拟盘这些“暗杠杆”碰都别碰,就算是券商两融,也要把杠杆率控制在1倍以内,仓位别超过5成。2015年很多人就是加了5倍、10倍杠杆,跌10%就爆仓,现在就算市场涨,也不能冒这个险。

2. 选股盯“三有”,远离概念炒作

别再像2015年那样追垃圾股,要选“有政策支持、有订单落地、有业绩增长”的标的。比如中微公司(政策支持半导体自主)、宁德时代(海外订单增长35%)、东方财富(基金代销规模涨40%),这些股才有安全边际。

3. 心态别“亢奋”,用机构思维看市场

现在是机构主导的市场,不会像2015年那样普涨普跌,更多是结构性行情。与其天天盯盘想赚快钱,不如选对主线长期持有。就像2015年买了茅台的人,没加杠杆也赚了好几倍,靠的是企业价值,不是杠杆炒作。

五、互动时刻:你敢加杠杆炒股吗?

2015年的“杠杆牛”是一场教训,现在的“科技牛”是一次机会。看似都有杠杆资金的影子,但本质是“野蛮生长”与“理性繁荣”的区别。对普通投资者来说,能不能避开当年的坑,看懂现在的逻辑,才是赚钱的关键。

最后想问问大家:你经历过2015年的股灾吗?当时有没有踩过杠杆的坑?现在手里的持仓是科技、券商还是蓝筹?你觉得这波行情会是“慢牛”还是“快牛”?欢迎在评论区聊聊你的看法,也可以说说想了解哪个标的的具体逻辑。

如果觉得这篇分析对你有帮助,别忘了点赞加关注。我不敢说能让你抓涨停,但会帮你避开杠杆的坑,看清真机会。感谢大家的支持,明天再见!